產業現況、發展趨勢及競爭情形

1. 產業現況與發展之趨勢與競爭情形

2020年全球在新冠肺炎的虐下,發展出與以往大不相同的新常態(TheNw Normal),不僅直接帶動相關的宅經濟、零接觸商機,更加速催化不少新興科技的落地應用,使得2020年反倒成為全球半導體成長的一年。根據WSTS的統計,2020年全球半導體營收達到40億美元,年成長率6.8%而隨著疫苗的普及與經濟逐步甦,2021年半導體市場營收持續成長,估計上看4833億美元,年成長率突破10%。

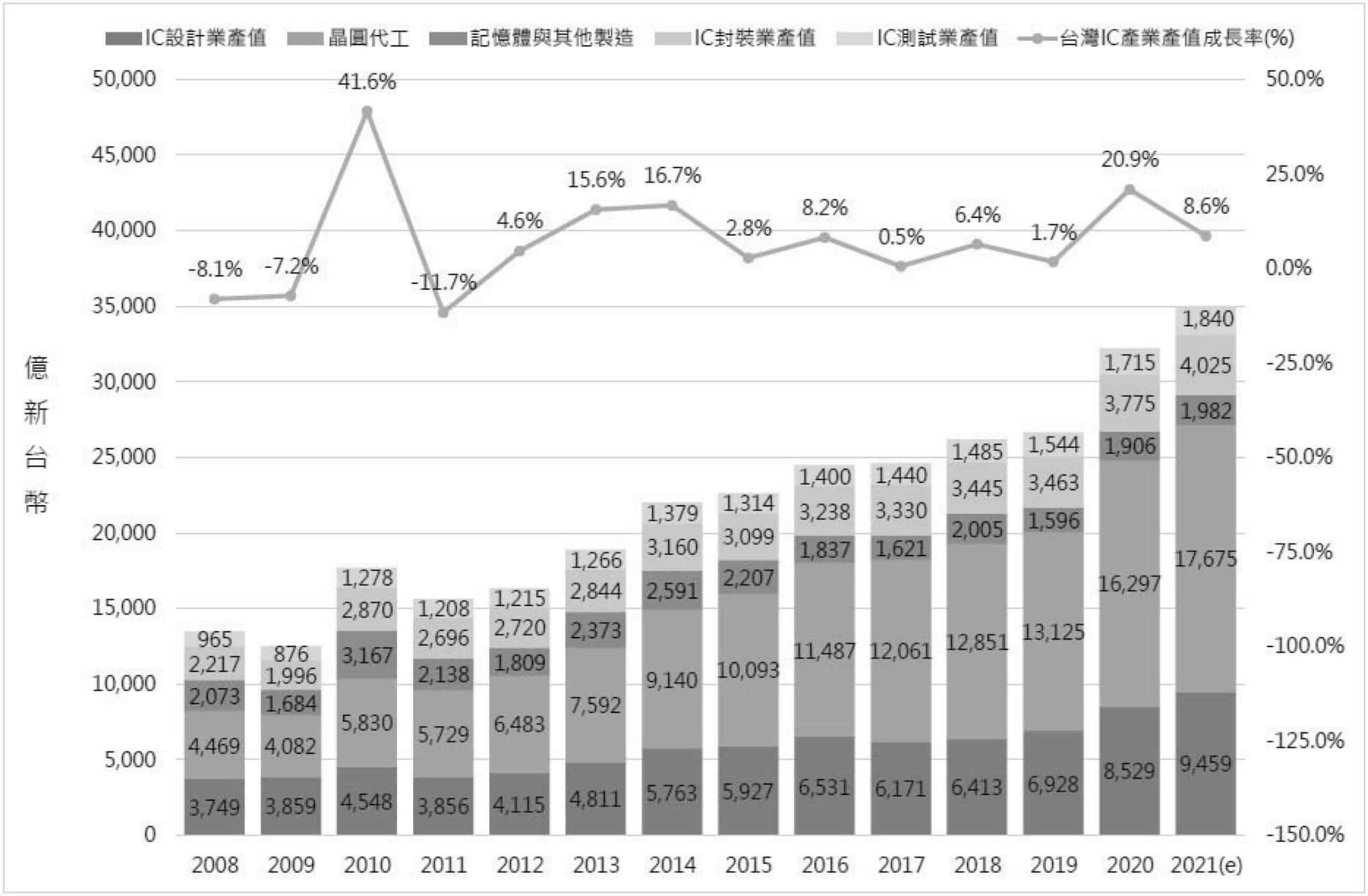

而在台灣半導體市場部分,受惠於疫情控制得當以及在全球供應鏈中所扮演的關鍵角色,2020年全年產值首度突破3兆台幣大關,增加幅度達到20.9%,遠優於預期與全球成長幅度。產業上中下游的IC設計、IC製造與IC封測產值分別為新台幣8,529億元(年成長23.1%、18億元年成長23.7與5490億元年成長9.6%;而IC製造中的晶圖代工為新台幣1629億元年成長24.2%,記憶體與其他製造則為1,906億元年成長19.4%;展望2021年,後疫情時代中數位科技需求依舊強勁,智慧型手機與車用電子需求回溫,再加上5G、AI、高性能運算應用加大,預期台灣半導體產業今年將持續成長,並扮演國內經濟成長的主要驅動力。

2.產業上、中、下游之關聯性

半導體產業可分成Sensor、DisccnicC業次產業。其中IC產業依產品別又可細分成AnalIC、Memory、Microrcesr典c IC四將IC產業依照上中游垂直分工則可分為IC設計、IC晶圓製造、IC封裝與IC測試。即使同一技術或產業區段內,也有不同的資本和技術密集度。

台灣半導體產業開創晶圓代工與IC設計之模式迅速發展,加上PC產業要求完整供應鏈的結構下,產生多家IC司,此垂直分工供應鏈完整的產業特色,並產生「產業聚落」效果,廠商可在供應鏈上任何一段落與海內外廠商進行分工,再集中資源於單一產業领域之模式,獲得相當好的成效。根據IC產業垂直分工之產業特性,上中下游可細分成:

(1) IC 設計(IC Design)

IC設計公司即為積體電路產品設計公司,主要業務為自行設計產品或接受客戶委託設計專業的IC設司瞭解客對的需求,再以其專業設計出線路最簡單、最能發揮效率的佈局圖,生產出一片晶圓,代表多顆晶片的集合。

(2) IC 製造(IC Manufacturing and Foundry)

IC製造的作業是將晶圓廠所做好的晶圓,以光罩印上電路的基本圖樣,再以氧化、擴散、CVD、蝕刻、離子植入等方法,將電路及電路上的元件,在晶圓上做出。由於IC上的電路設計是層狀結構,因此還要經過多次的光罩投入、圖形製作、形成線路與元件等重複程序,才能做出一個完整的積體電路。

(3) IC 封裝與測試(IC Packaging and Testing)

封裝與測試產業為IC後段作,經常被簡稱為封測業。IC封裝主要提供IC 保護、熱,電路導通等功能,將加工完成之晶圓,經切割後之晶粒,以塑膠、陶瓷、金屬等材料被覆,以達保護晶粒避免受到外界污染以易於配裝應用;IC測試則是測製造的I否常司屬於IC設計,位整體IC產業價值鏈中之上游產業,IC設計必投入太多量產用硬體設備,但需要高素質的人力資源。灣IC設計消費性電子通訊產增溫的時背景下,逐漸躍居市場主導地位。

3.產品之各種發展趨勢及競爭情形

(1) 產品發展趨勢DRAM是電子產品中不可或缺的關鍵零組件。手機、伺服器與個人電腦為目前市場中的前三大需求應用,而隨著人工智慧(AI)、第五代行動通訊(5G)與物聯網(IoT)的整合展,帶動越來越多的創新應用。在這些終端產品的需求推動下DRAM近年發展有以下趨勢:

- 低耗電化: 在近年越來越普及的穿戴式電子產品與物聯網的相關應用上,省電是一大主要訴求,也因此對於DRAM的功耗有更高的要求。

- 高速化: 隨著終端產品對於速度的要求不斷提升,DRAM的傳輸規格亦不斷演進,預期2021年將會是DDR5記憶體元年。

- 尺寸縮小化: 為持續提升產品的競爭力及成本優勢,DRAM顆粒尺寸勢必將越來越小,使單一晶圓片的產出數量得以增加。

- 應用多元化: 隨著越來越多新興應用誕生,DRAM的應用亦將更為廣泛,無論是AI(人工智慧)與IT(物聯網)所結合的AIT相關智慧應用,或是車載、5G等應用,DRAM都扮演著重要角色。

(2) 競爭情形

歷經多次的變動,DRAM產業走入赛格局,前三大廠商三星(Smsung)、海力士(SKHynix)與美光Micron)合計市估超過九成。本公司為與此三大廠差異化,主要生產銷售專精型DRAMKnownGood-Die Memory IC產品、解決方案及產品服務業者,並跨入從雲端運算、車用電子、無線通訊到穿戴式裝置等物聯網相關產品所需之專精型及應用導向緩衝記憶體。

技術及研發概況

鈺創集團內,從事研發之公司為鈺創科技、鈺群科技及鈺立微電子三家公司,其技術及研發分述如下:

(1) 鈺創科技

本公司為以消費型電子產品為市場之專精型緩衝記憶體(Specilty Memory)長期耕耘之領導廠商,致力於開發高性能、低功耗之專精型緩衝記憶體產品,目前全系列產品規格包括 SDR、DDR、DDR2、DDR3、DDR3L、DDR4與LPDDR2輸出入位元數自4到64位元,容量涵蓋 16Mb至8Gb,其中DDR2、DDR3、DDR3L、與DDR4 高容量產品已採用 2x 奈米先進製程量產。產品除可依照客戶需求,提供消費性市場的商業規格、嚴格使用環境的工業規格或最高品質可靠度之車用規格,亦能提供高品質、客製化的KGD(KnownGood Die) 解決方案。全系列產品除廣泛使用於網通、機上盒、數位電視、監控設備等應用,更打進5G 寬頻訊、I終端、雲端存儲新興應用之大廠供應鏈量產出貨中。

此外,鈺創科技更提出AI世代所需AI晶片設計的記憶體解決方案,即全世界第一颗用WLCSP封装技術的RPCDRAM,是當今體積Form Factor)最小並可以操作於高頻寬的微小型 DRAM,最適合用於AI終端裝置(EndPoint),如:穿戴式裝置、移動裝置上的微型AI攝影機等。

除了滿足終端裝置的需求,鈺創也往高頻寬(DWB:DiectWdus、低延遲(RAL:Reduced Access and Latency)的記憶體加速創新且正在為未來產品深層研發,採用不同於HBM的方式,挑戰GDDR5等級10GB/s 以上到 400GB/S的頻寬需求,以滿足AISC日益增加的運算與資料吞吐,並提供controller DRAM結合,以客戶的需求為出發之一條龍解決方案,開啟新的商業模式。

(2) 鈺群科技

主营 USB Type-C高速介面晶片產品,其産品涵蓋整合USB高速傳輸介面、電力供應、Type-C及影音擷取等技術。針對最新U4規格導入新的底層協定,支援現有的USB3.2、USB2.0、Thunderbolt3 等租容性,達到所連接裝置的最佳互通性。除了讓原先使用鈺群科技USBPD3.0之客户可在PC、NB、TabletDocking 等的應用上持續推出產品因此延伸其競爭力之外,同時更可以推廣到多種不同的應用像ACAdaptor 、ower kCr Dongle此外近期也成功發展出電競平台直播遊戲之USB影音IC產品之新產品線,可透過USB 控制技術勢行影取之作,目前已獲重要客戶採用。

(3) 鈺立微電子

主營3D影像晶片產品,運用超廣視覺影像技術及景深點雲深度演算法整合開發機器視覺感測模組(MachineVision esin Mdules)眼、眼、多眼之3D立體視覺(ThingCaptureTM Vision)攝影機,搭配獨家之 SDK開套件進行機器學習(MachineLearning型實作,應用於影像辨識、3D手勢辨識、3DHolo gram(全像投影)等;而深度圖影像處理器(DepthmapProcessin Unit)以提高影像畫素、更新率、大視角與精進深度圖處理演算法,使其衍生多元產品線已躋身世界技術領先群,並已成為國際大廠ARVRHMD、Thingpreb Logistic 等產品之指定合作夥伴。以上皆可成為 AI Edge 終端運算與深度學習開發利器。

-

最近年度及截至年報刊印日止投入之研發費用

項目 108年度 109年度 研發費用 567.070 482.179 占營收之比例 15.40 13.58 -

最近年度開發成功之技術或產品

公司別 技術或產品 鈺創 開發25nm 1Gb DDR3/512 M DDR2 鈺群 開發USB4/TBT4 Emarker IC 鈺立微 開發 55nm eSP876 3D Depthmap /Stereo Chip OS platform

長短期發展計畫

1.短期業務發展計劃

- 加速全球化業務拓展,持續增進策略性客戶與區域性客戶的業務成長。

- 導入新型專精型記憶體,增加KGD、工規及規應用導向記憶體銷售,進而擴大市場範圍並加強長期穩定市場佈局與獲利能力。

- 與客戶一進行全球佈局,掌握全球供應鏈重組的新商機。

- 掌握USB Type-C介面標準趨勢,加速擴大Type-C產品線及聲音與影像擷取系統之營收與客戶基礎。

- 藉3D深度影像技術研成果可觀,致力於攻估新興3D深度影像應用市場。

2.長期發展計劃

- 持續以先進製程技術為發展核心,提供全球客戶最具市場競爭優勢之專精型、堆疊型、客製化及應用導向記憶體產品與服務。

- 突破創新標準型記憶體產品之業務模式,以加速其市場滲透。

- 運用多方之產品整合,擴大服務國際策略重要客戶。

- 研發針對I世所需新型憶體技術,創新IP成果合作運用之業務模式。